招商银行稳健银保(招行稳健基金)

智通财经APP获悉,招商证券发布上市险企6月保费收入点评,维持保险行业“推荐”评级,Q2寿险业务继续承压但环比Q1略有改善,随着疫情逐步好转以及经济有望迎来复苏,叠加基数的逐季走低,预计Q3新单降幅将持续边际收窄;财险业务景气度依旧向好,汽车销量增长推动车险保费改善。建议关注:市占率稳步提升、COR同比显著改善的中国财险(02328),同时该行也看好队伍转型领先、服务创新能力更强以及新单降幅预计边际收窄的中国平安(02318)、负债端业绩好于同业且资产端弹性更大的中国人寿(02628)。

招商证券主要观点如下:

近日,上市险企披露2022年1-6月原保险保费收入,寿险新业务继续承压但边际略有改善,车险保费增速复苏明显。

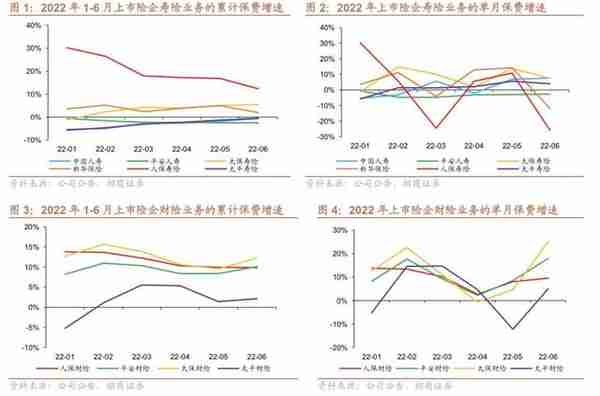

寿险保费方面,1-6月寿险行业新单销售继续承压,边际略有改善:

2022年1-6月,上市险企的寿险保费收入同比增速分别为:人保寿险(+12.3%)>太保寿险(+5.4%)>新华保险(+2.0%)>太平寿(-0.5%)>中国人寿(-0.7%)>平安人寿(-2.5%),人保寿险增速继续保持同业领先水平,主要受益于银保渠道贡献了较多的保费收入,太保寿险、新华保险保持低速增长态势,太平人寿、中国人寿、平安人寿保费增速仍然为负;6月单月保费同比增速分别为:中国人寿(+7.7%)>太保寿险(+7.4%)>太平寿险(+4.0%)>平安人寿(-2.6%)>新华保险(-11.9%)>人保寿险(-25.8%),人保寿险由于趸交业务表现较差使得当月保费大幅下滑。从新单业务来看,22Q2新业务发展继续承压,1-6月人保寿险的长险首年期交业务同比-1.6%(1-3月为-5.8%),平安寿险及健康险的个人新单业务同比-11.9%(1-3月为-15.7%),太保寿险的代理人渠道个人新单期缴业务同比-34.8%,主要是由于疫情散发和居民消费低迷等因素持续影响新单销售,预计Q2寿险行业将延续Q1疲软态势,NBV及新单保费持续下滑但边际将略有改善。当前各公司渠道转型持续深化,预计代理人数量还将继续下滑但同比降幅将边际收窄,经过行业“去劣存优”后代理人产能将有所提升。同时各公司持续调整产品策略,在重疾险销售疲软背景下加大了对储蓄类产品的投放,短期带来了一定的业务增量。预计随着疫情逐步好转、代理人服务能力和产能持续提升、健康管理及养老等特色服务赋能产品销售有望推动Q3新单销售企稳好转。

财险保费方面,头部险企保持稳健增长态势,车险增速复苏态势强劲:

2022年1-6月,上市险企的财险保费收入同比增速分别为:太保财险(+12.2%)>平安财险(+10.1%)>中国财险(+9.9%)>太平财险(+2.2%);其中6月单月同比增速分别为:太保财险(+25.0%)>平安财险(+17.9%)>中国财险(+9.5%)>平安财险(+5.0%),保费增速均实现边际改善。分险种看,车险保费1-6月同比增速分别为:太保财险(+7.9%)>平安财险(+7.3%)>中国财险(+6.7%),车险增速边际有所回暖(中国财险3月/4月/5月/6月单月的车险保费增速分别+4.6%/-1.9%/+1.0%/+8.8%),主要是由于新车销量环比显著改善推动车险新单保费迎来快速增长(3月/4月/5月/6月国内狭义乘用车零售销量同比分别为-10.5%/-35.4%/-16.9%/+22.6%),在汽车产业链的逐步恢复和燃油车购置税减半、新能源车下乡等刺激汽车消费政策实施的背景下,预计汽车销量将继续改善,进而推动车险保费增速迎来持续性的恢复增长。非车险保费1-6月同比增速分别为:太保财险(+17.5%)>中国财险(+12.8%)>平安财险(+15.8%),非车险增速保持稳健增长(中国财险4月/5月/6月单月的非车险保费增速分别为+9.6%/+19.9%/+10.1%),在经济稳增长的大背景下,非车业务有望保持较好发展,同时当前各公司在积极优化非车业务结构,预计盈利能力将进一步增强。当前财险行业景气度显著改善,头部险企处于保费和COR同步改善的区间,有望实现市占率稳步提升。

风险提示:寿险转型低于预期;需求持续低迷;利率下行;疫情反复。

下一篇:阆中古镇(阆中古城在哪)